Vorabpauschale ETF: Strategische Handlungsoptionen für Privatanleger

1. Zusammenfassung

Die deutsche Steuergesetzgebung für Kapitalanlagen gilt im internationalen Vergleich als eines der komplexesten Regelwerke. Mit dem Inkrafttreten des Investmentsteuerreformgesetzes (InvStRefG) zum 1. Januar 2018 vollzog der Gesetzgeber einen fundamentalen Paradigmenwechsel, der die Besteuerung von Investmentfonds und Exchange Traded Funds (ETFs) auf eine neue, systemisch gänzlich andere Basis stellte. Im Zentrum dieser Reform steht ein Instrument, das bis heute für erhebliche Unsicherheit und Beratungsbedarf bei Privatanlegern sorgt: die Vorabpauschale ETF.

Dieses Dossier dient dem Zweck, die Vorabpauschale nicht lediglich als steuertechnischen Begriff zu definieren, sondern ihre Existenzberechtigung, ihre mathematische Herleitung sowie ihre direkten und indirekten Auswirkungen auf die Vermögensbildung erschöpfend zu analysieren. Es richtet sich an den aufgeklärten Laien sowie den ambitionierten Privatanleger, der verstehen möchte, wie der Fiskus auf sein depotführendes Vermögen zugreift, noch bevor Gewinne realisiert wurden.

Die Kernbotschaft dieses Berichts lässt sich wie folgt kondensieren: Die Vorabpauschale ETF fungiert als Instrument zur Sicherstellung der steuerlichen Neutralität zwischen ausschüttenden und thesaurierenden (wiederanlegenden) Fonds. Sie beendet das historische Privileg der Steuerstundung, das thesaurierende Fonds vor 2018 genossen, indem sie einen fiktiven, risikolosen Marktzins als Mindestbemessungsgrundlage für eine jährliche Besteuerung heranzieht.1 Für den Anleger bedeutet dies einen Paradigmenwechsel vom reinen “Cashflow-Taxing” (Steuer bei Zufluss) hin zu einer Substanzbesteuerung auf Basis fiktiver Zuflüsse, die jedoch beim späteren Verkauf angerechnet wird, um eine Doppelbesteuerung zu vermeiden.

In den folgenden Kapiteln werden wir die historische Genese beleuchten, die Berechnungslogik unter Berücksichtigung der aktuellen Hochzinsphase (Basiszins 2025: 2,53 %) sezieren und konkrete Strategien zur Liquiditätssteuerung entwickeln.

2. Regulatorischer Kontext

Um die Funktionsweise und Notwendigkeit der Vorabpauschale vollumfänglich zu begreifen, ist eine Exegese der Rechtslage vor 2018 unabdingbar. Das Verständnis der Vergangenheit ist der Schlüssel zur Interpretation der heutigen Gesetzeslage.

2.1 Das Transparenzprinzip (bis 2017)

Bis zum 31. Dezember 2017 folgte das deutsche Investmentsteuerrecht dem sogenannten Transparenzprinzip. Die steuerliche Behandlung eines Fonds hing maßgeblich davon ab, ob und in welchem Umfang der Fondsanbieter steuerlich relevante Daten an die deutschen Behörden übermittelte. Dies führte zu einer Dreiklassengesellschaft der Fonds:

- Transparente Fonds: Diese Fonds meldeten alle Erträge (Dividenden, Zinsen, Veräußerungsgewinne) detailliert im Bundesanzeiger. Der Anleger wurde so gestellt, als hielte er die Wertpapiere direkt. Dies war der Goldstandard für deutsche Anleger.

- Semitransparente Fonds: Hier wurden nur Teile der Erträge offengelegt.

- Intransparente Fonds: Fonds, die ihre Meldepflichten nicht erfüllten – oft ausländische ETFs, die den deutschen Markt nicht als Primärmarkt betrachteten –, wurden strafbesteuert. Der Fiskus setzte pauschal 6 % des Rücknahmepreises oder 70 % des Wertzuwachses als Gewinn an, je nachdem, welcher Wert höher war. Diese Fonds wurden im Anlegerjargon als “steuerhässlich” gebrandmarkt.2

Ein wesentliches Merkmal dieses Systems war die Ungleichbehandlung von Ertragsverwendungen. Thesaurierende Fonds, die Erträge im Fondsvermögen behielten, ermöglichten es dem Anleger oft, die Besteuerung bis zum endgültigen Verkauf der Anteile hinauszuzögern. Dieser Steuerstundungseffekt (Tax Deferral) wirkte wie ein zinsloser Kredit vom Finanzamt und verstärkte den Zinseszinseffekt im Depot erheblich.

2.2 Der Systembruch 2018: Das intransparente System

Mit der Reform 2018 kappte der Gesetzgeber diese Unterscheidungen. Das Ziel war zweierlei: Vereinfachung der Bürokratie und Schließung von Steuerschlupflöchern, insbesondere der Steuerstundung bei Thesaurierern.

Das neue System basiert auf zwei Säulen:

- Besteuerung auf Fondsebene: Der Fonds selbst wird zum Steuersubjekt und führt Körperschaftsteuer (meist 15 % auf deutsche Dividenden) ab, bevor das Geld den Anleger erreicht.

- Pauschalierung auf Anlegerebene: Um die Vorbelastung auf Fondsebene zu kompensieren, erhält der Anleger sogenannte Teilfreistellungen (siehe Kapitel 6).

In diesem neuen System wurde die Unterscheidung zwischen “steuerhässlich” und “steuereinfach” obsolet. Alle Fonds werden nun nach denselben Algorithmen behandelt. Um jedoch zu verhindern, dass Anleger in thesaurierenden Fonds weiterhin von einer unbegrenzten Steuerstundung profitieren, wurde die Vorabpauschale als Korrektiv eingeführt. Sie simuliert einen jährlichen Ertragszufluss, der besteuert wird, unabhängig davon, ob dem Anleger tatsächlich Liquidität zufließt.2

3. Die ökonomische Mechanik der Vorabpauschale

Die Vorabpauschale ist keine Substanzsteuer im eigentlichen Sinne (wie eine Vermögensteuer), sondern eine vorgezogene Ertragsteuer. Sie antizipiert zukünftige Gewinne.

3.1 Das Konzept des fiktiven Zuflusses

Gemäß § 18 InvStG gilt die Vorabpauschale am ersten Werktag des folgenden Kalenderjahres als dem Anleger “zugeflossen”.4 Dies ist eine juristische Fiktion. Real fließt kein Geld. Dennoch löst diese Fiktion eine reale Steuerschuld aus.

- Für das Steuerjahr 2025 entsteht die Steuerpflicht am 2. Januar 2026.3

- Die Depotbank ist gesetzlich verpflichtet, an diesem Stichtag die Kapitalertragsteuer (25 % zzgl. Soli und ggf. Kirchensteuer) einzubehalten und an das Finanzamt abzuführen.

3.2 Die Komponenten der Berechnungslogik

Die Berechnung der Vorabpauschale folgt einer strengen Hierarchie, die sicherstellen soll, dass Anleger nicht über Gebühr belastet werden. Die Formel basiert auf der Annahme, dass der Anleger sein Kapital alternativ in eine risikolose Staatsanleihe hätte investieren können. Dieser entgangene “sichere” Gewinn soll mindestens versteuert werden.

Die zentralen Variablen sind:

- Der Basiszins: Dies ist der Dreh- und Angelpunkt der gesamten Berechnung. Er leitet sich aus der langfristig erzielbaren Rendite öffentlicher Anleihen ab. Die Deutsche Bundesbank berechnet diesen Wert jeweils zum ersten Börsentag des Jahres basierend auf der Zinsstrukturkurve.6

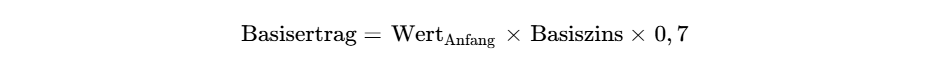

- Der Basisertrag: Er ist das Produkt aus dem Fondswert zum Jahresbeginn und dem Basiszins, diskontiert mit einem Faktor von 0,7.

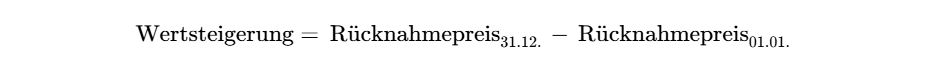

- Die Wertsteigerung: Die tatsächliche Performance des Fonds im Kalenderjahr.

- Die Ausschüttung: Die Summe der im Kalenderjahr tatsächlich ausgezahlten Dividenden.

Der Gesetzgeber hat hierbei eine Sicherheitslinie eingezogen: Die Vorabpauschale darf niemals höher sein als der tatsächliche Wertzuwachs des Fonds. Hat der Fonds Verluste gemacht, ist die Vorabpauschale Null. Es werden keine “Luftgewinne” besteuert.1

3.3 Der Faktor 0,7: Warum 70 Prozent?

In der Formel zur Berechnung des Basisertrags wird der Basiszins mit 0,7 multipliziert.

Dieser Faktor 0,7 ist keine willkürliche Zahl. Er dient der Pauschalierung von Werbungskosten (die im Abgeltungsteuersystem nicht mehr einzeln abzugsfähig sind) und trägt der Tatsache Rechnung, dass bei Kapitalanlagen oft Kosten entstehen, die den Reinertrag schmälern. Zudem spiegelt er wider, dass im Rahmen der Teilfreistellungen nicht der volle Ertrag steuerpflichtig wäre. Er dient somit als pauschaler Sicherheitsabschlag zugunsten des Steuerzahlers.1

4. Der volkswirtschaftliche Hebel: Analyse des Basiszinssatzes

Die Höhe der Vorabpauschale ist direkt an das Zinsniveau der Eurozone gekoppelt. Dies führt zu einer hohen Volatilität der steuerlichen Belastung über die Jahre hinweg.

4.1 Die Zinswende und ihre Folgen

In den Jahren der Niedrigzinspolitik (bis ca. 2022) war die Vorabpauschale faktisch irrelevant. Da der Basiszins negativ oder nahe Null war, ergab die Formel keinen positiven Ertrag. Mit der Zinswende der Zentralbanken zur Bekämpfung der Inflation ist die Vorabpauschale jedoch “aus dem Winterschlaf erwacht”.

Die folgende Tabelle illustriert die dramatische Entwicklung des Basiszinses und dessen Implikation für die Steuerlast:

| Steuerjahr | Veröffentlichung BMF | Basiszins | Fälligkeit der Steuer | Signifikanz für Anleger |

| 2021 | Jan 2021 | -0,45 % | Jan 2022 | Irrelevant (keine Steuer) |

| 2022 | Jan 2022 | -0,05 % | Jan 2023 | Irrelevant (keine Steuer) 3 |

| 2023 | Jan 2023 | 2,55 % | Jan 2024 | Hoch (Wiederkehr der Belastung) 8 |

| 2024 | Jan 2024 | 2,29 % | Jan 2025 | Mittel (Leichter Rückgang) 8 |

| 2025 | Jan 2025 | 2,53 % | Jan 2026 | Hoch (Erneuter Anstieg) 6 |

| 2026 (Prog.) | Jan 2026 | 3,20 % (fiktiv) | Jan 2027 | Potenziell weiter steigend 3 |

4.2 Analyse des Basiszinses 2025

Das Bundesministerium der Finanzen hat mit Schreiben vom 10. Januar 2025 den Basiszins für das Jahr 2025 auf 2,53 % festgelegt.6 Dieser Wert ist maßgeblich für die Berechnung der Vorabpauschale, die Anfang 2026 von den Konten der Anleger abgebucht wird. Der Anstieg von 2,29 % (2024) auf 2,53 % (2025) bedeutet, dass bei gleichbleibendem Depotwert die steuerliche Grundbelastung steigt. Dies reflektiert die Erwartung der Märkte, dass sich das Zinsniveau für langfristige Anleihen auf einem höheren Plateau stabilisiert hat. Für den Anleger bedeutet dies: Die Vorabpauschale ist kein temporäres Phänomen mehr, sondern eine feste Größe in der jährlichen Liquiditätsplanung.

5. Detaillierte Berechnungsmethodik und mathematische Herleitung

Die Ermittlung der Steuerlast erfolgt in einem vierstufigen Algorithmus, der in § 18 InvStG kodifiziert ist. Wir werden diesen Prozess nun detailliert zerlegen und anhand von Szenarien durchspielen.

5.1 Schritt 1: Ermittlung des Basisertrags (Die theoretische Obergrenze)

Der Basisertrag definiert, was der Anleger mindestens hätte verdienen können, wenn er risikolos investiert hätte.

Beispielrechnung für 2025:

- Depotwert 01.01.2025: 50.000 €

- Basiszins: 2,53 %

Dieser Betrag ist der maximal mögliche steuerpflichtige Vorab-Ertrag. Er bildet die “Decke” der Berechnung.

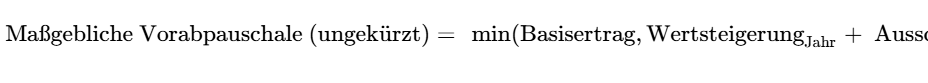

5.2 Schritt 2: Die Günstigerprüfung (Kappungsgrenze)

Im zweiten Schritt prüft der Gesetzgeber die Realität. Hat der Fonds tatsächlich so viel erwirtschaftet wie die theoretische Bundesanleihe?

Hierbei ist die Wertsteigerung definiert als:

Es ergeben sich drei Szenarien:

- Szenario A (Boom): Der Fonds macht 10 % Plus (5.000 €).

.

- Ergebnis: Der (niedrigere) Basisertrag wird angesetzt. Der Anleger profitiert, da er nur den fiktiven Zins versteuert, nicht die vollen 5.000 €.

- Szenario B (Stagnation): Der Fonds macht nur 0,5 % Plus (250 €).

.

- Ergebnis: Die tatsächliche Wertsteigerung wird angesetzt. Der Anleger zahlt nicht auf den theoretischen Zins, sondern nur auf den mageren realen Gewinn.7

- Szenario C (Crash): Der Fonds macht Verluste (-2.000 €).

- Der Wertzuwachs ist negativ. Die Vorabpauschale fällt auf 0,00 €.

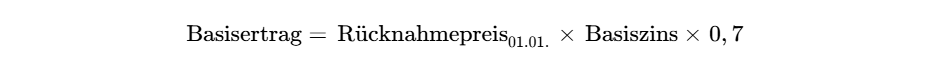

5.3 Schritt 3: Abzug der Ausschüttungen (Vermeidung der Doppelbelastung)

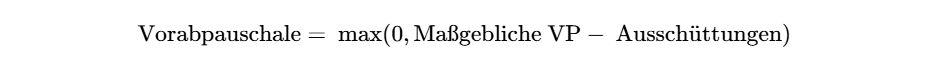

Hat der Fonds im Laufe des Jahres bereits Dividenden ausgeschüttet, wurden diese im Moment der Auszahlung bereits versteuert. Um eine Doppelbesteuerung zu verhindern, werden diese vom Ergebnis aus Schritt 2 abgezogen.

- Beispiel Thesaurierer: Ausschüttung = 0 €. Vorabpauschale bleibt 885,50 €.

- Beispiel Ausschütter: Der Fonds hat 1.000 € (2 % Rendite) ausgeschüttet.

.

- Ergebnis: 0,00 €. Da die Ausschüttung höher war als der Basisertrag, ist die Steuerschuld durch die Dividendensteuer bereits mehr als beglichen.2

5.4 Schritt 4: Anwendung der Teilfreistellung (TFS)

Der bis hier ermittelte Wert ist die steuerliche Bemessungsgrundlage. Nun greift die Teilfreistellung, die den Anleger für die auf Fondsebene gezahlte Körperschaftsteuer entschädigt.3

Die Sätze sind fixiert:

- Aktienfonds (mind. 51 % Aktienquote): 30 % steuerfrei.

- Mischfonds (mind. 25 % Aktienquote): 15 % steuerfrei.

- Immobilienfonds (mind. 51 % Immobilien): 60 % steuerfrei.

- Auslands-Immobilienfonds: 80 % steuerfrei.

- Sonstige (Rentenfonds, Geldmarkt): 0 % steuerfrei.

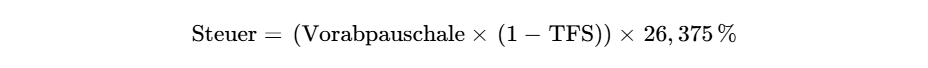

Formel für die Steuerlast:

(Annahme: Abgeltungsteuer 25 % + Soli 5,5 %, ohne Kirchensteuer)

6. Vorabpauschale ETF: Szenario-Analysen und Fallstudien (Steuerjahr 2025)

Um die abstrakten Formeln greifbar zu machen, analysieren wir realistische Investment-Szenarien für das Steuerjahr 2025 (Fälligkeit Januar 2026).

Basisdaten: Anlagebetrag 100.000 € zum 01.01.2025. Basiszins 2,53 %. Basisertrag (max) = 1.771 €.

Fallstudie 1: Der klassische MSCI World ETF (Thesaurierend)

- Profil: Aktienfonds (> 51 %), keine Ausschüttung.

- Marktentwicklung: Starkes Aktienjahr, +8 % Wertzuwachs (8.000 €).

- Berechnung:

- Max. Basisertrag:

.

- Vergleich:

(Gewinn).

Basisertrag zählt.

- Ausschüttung: 0 €.

Vorabpauschale = 1.771 €.

- Teilfreistellung (30 %):

(zu versteuernder Betrag).

- Steuerlast:

.

- Einsicht: Bei 100.000 € Depotwert muss der Anleger im Januar 2026 ca. 327 € Liquidität bereitstellen.

Fallstudie 2: Der Dividenden-Aristokrat (Ausschüttend)

- Profil: Aktienfonds (> 51 %), hohe Ausschüttung.

- Marktentwicklung: Moderates Jahr, +3 % Kursgewinn, +3 % Dividende (3.000 € ausgeschüttet).

- Berechnung:

- Max. Basisertrag: 1.771 €.

- Vergleich:

.

Basisertrag zählt.

- Ausschüttung:

.

- Vorabpauschale: 0,00 €.

- Einsicht: Die laufende Besteuerung der Dividenden (die über das Jahr verteilt abgezogen wurde) war “teurer” als die Vorabpauschale. Es erfolgt keine Nachzahlung, aber auch keine Erstattung der Differenz.

Fallstudie 3: Der Immobilienfonds (Offener Immobilienfonds Deutschland)

- Profil: Immobilienfonds (> 51 %), thesaurierend oder gering ausschüttend.

- Marktentwicklung: Geringe Volatilität, +1,5 % Wertzuwachs (1.500 €).

- Berechnung:

- Max. Basisertrag: 1.771 €.

- Vergleich:

.

Tatsächlicher Wertzuwachs zählt!

- Maßgebliche Vorabpauschale: 1.500 €.

- Teilfreistellung (60 % für Immobilien):

.

- Steuerlast:

.

- Einsicht: Hier greift der Deckelmechanismus (Cap) des tatsächlichen Gewinns. Zudem reduziert die hohe Teilfreistellung für Immobilienfonds die effektive Steuerlast massiv.3

Fallstudie 4: Geldmarkt-ETF (Swap-basiert vs. Physisch)

- Profil: “Sonstige Fonds” (keine Aktienquote), thesaurierend.

- Marktentwicklung: Folgt dem EZB-Zins, ca. +3,0 % (3.000 €).

- Berechnung:

- Max. Basisertrag: 1.771 €.

- Vergleich:

.

Basisertrag zählt.

- Teilfreistellung (0 %):

.

- Steuerlast:

.

- Einsicht: Geldmarkt-ETFs und Anleihen-ETFs werden steuerlich am härtesten getroffen, da sie keine Teilfreistellung genießen. Die Vorabpauschale schlägt hier voll durch.

7. Liquiditätsmanagement und Bankprozesse

Ein oft unterschätztes Risiko der Vorabpauschale ist der Liquiditätsabfluss (Cash-Drag) zu einem fixen Zeitpunkt im Jahr.

7.1 Das “Januar-Phänomen” und Kontoüberziehungen

Da die Steuer am Anfang des Jahres fällig wird, buchen deutsche Depotbanken (Comdirect, ING, DKB, Consorsbank) den Betrag meist in der ersten oder zweiten Januarwoche ab.

- Das Problem: Thesaurierende Fonds generieren keinen Cashflow, um diese Steuer zu decken. Das Geld muss vom Verrechnungskonto kommen.

- Die Konsequenz: Ist das Konto nicht gedeckt, rutscht es ins Minus. Überziehungszinsen (Dispozinsen) von oft über 10 % können anfallen.

- Eskalation: Bei längerer Nicht-Deckung mahnt die Bank. In der Theorie darf die Bank Anteile verkaufen (“Zwangverwertung”), in der Praxis geschieht dies bei deutschen Filialbanken selten sofort, ist aber in den AGBs verankert.

7.2 Sonderweg Neobroker: Das “Sell-to-Cover” Verfahren

Einige moderne Fintech-Banken und Neobroker (z. B. Partnerbanken von Trading-Apps wie Upvest für Bunq oder Vivid) gehen einen anderen Weg, um Kontoüberziehungen zu vermeiden.

- Verfahren: Wenn nicht genug Cash auf dem Verrechnungskonto liegt, verkauft der Broker automatisch einen winzigen Bruchteil der ETF-Anteile, um die Steuerschuld zu begleichen.

- Begriff: Dies nennt sich “Sell-to-Cover” Order.1

- Vorteil: Der Anleger muss sich um nichts kümmern; das Konto rutscht nicht ins Minus.

- Nachteil: Jeder Verkauf ist ein steuerpflichtiges Ereignis (Realisierung von Gewinnen für den verkauften Bruchteil) und reduziert den Zinseszinseffekt der Stückzahl. Zudem können Spread-Kosten anfallen.

7.3 Strategische Nutzung des Freistellungsauftrags

Die eleganteste Methode, den Liquiditätsabfluss zu verhindern, ist der Sparer-Pauschbetrag.

- Jeder Bürger hat 1.000 € (Ehepaare 2.000 €) Kapitalerträge pro Jahr steuerfrei.

- Die Vorabpauschale wird prioritär mit dem Freistellungsauftrag verrechnet.11

- Tipp: Anleger sollten ihren Freistellungsauftrag so verteilen, dass er bei der Bank mit den großen thesaurierenden ETF-Positionen liegt. Deckt der Freistellungsauftrag die Vorabpauschale ab, wird kein Geld abgebucht. Der Steuerabzug findet nur “auf dem Papier” statt.

8. Strategische Implikationen: “Wie ich die Vorabpauschale nutzen kann”

Der Nutzer fragte explizit nach der “Nutzung” der Vorabpauschale. Da Steuern per se eine Last sind, bedeutet “Nutzung” hier Optimierung und Risikomanagement.

8.1 Steuerstundung vs. Steuerzahlung

Trotz der Vorabpauschale bleibt ein gewisser Steuerstundungseffekt erhalten, wenn die tatsächliche Rendite des Marktes höher ist als der Basisertrag.

- Macht der Markt 10 % Rendite, wird via Vorabpauschale nur ca. 1,77 % (Basisertrag) besteuert. Die Steuer auf die restlichen 8,23 % wird weiterhin gestundet bis zum Verkauf.

- Strategie: Langfristiges Halten (Buy & Hold) bleibt steuerlich attraktiv. Das Umschichten (Verkaufen und Neukaufen) ist schädlich, da es die “große” Steuer auf die Differenz sofort auslöst.2

8.2 Verlustverrechnung als Optimierungstool

Die Vorabpauschale ist ein positiver Kapitalertrag. Sie kann mit realisierten Verlusten verrechnet werden.

- Szenario: Ein Anleger hat im Verlustverrechnungstopf der Bank noch 1.000 € aus einem missglückten Aktienverkauf (Realized Loss) stehen.

- Effekt: Die Vorabpauschale für die ETFs wird zunächst mit diesem Verlusttopf verrechnet. Es fließt keine Steuer, bis der Topf aufgebraucht ist.12

- Tax Loss Harvesting: Gegen Jahresende kann es sinnvoll sein, “Leichen” im Depot (Positionen im Minus) zu verkaufen, um Verluste zu realisieren und so die Vorabpauschale des Folgejahres zu neutralisieren.

8.3 Die Wahl der Fondsart: Thesaurierer vs. Ausschütter

Unter dem Regime der Vorabpauschale haben sich die Gewichte verschoben:

- Ausschütter: Zahlen Steuern aus der Substanz (Dividende). Liquiditätsneutral für das Konto, aber reduziert die Wiederanlage. Fällt die Vorabpauschale weg, weil Dividende > Basisertrag, ist die Verwaltung einfach.

- Thesaurierer: Maximieren den Zinseszins im Fonds, erfordern aber externe Liquidität für die Steuer.

- Empfehlung: Wer diszipliniert ist und Cash vorhält, fährt mit Thesaurierern oft minimal besser (wegen der Rest-Stundung bei hohen Renditen). Wer “Ruhe” will und Liquiditätsengpässe fürchtet, wählt Ausschütter, da die Steuer hier direkt von der Einnahme abgeht.

9. Verkauf und Vermeidung der Doppelbesteuerung

Eine der größten Sorgen von Anlegern ist die Doppelbesteuerung: “Ich zahle jetzt jedes Jahr Vorabpauschale. Zahle ich beim Verkauf dann nochmal auf alles?”

Die Antwort ist ein klares Nein. Das Gesetz sieht einen Anrechnungsmechanismus vor.

9.1 Der Anrechnungsmechanismus beim Exit

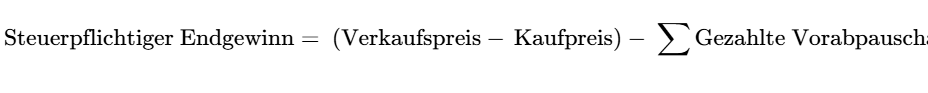

Beim Verkauf der Fondsanteile wird der Veräußerungsgewinn ermittelt. Von diesem Gewinn werden alle während der Haltedauer gezahlten Vorabpauschalen abgezogen.

Beispiel:

- Kauf: 10.000 €. Verkauf nach 5 Jahren: 15.000 €.

- Realer Gewinn: 5.000 €.

- Über die Jahre gezahlte Vorabpauschalen (Summe der Bemessungsgrundlagen): 1.000 €.

- Zu versteuern beim Verkauf:

.

9.2 Problemfall Depotübertrag

Wechselt der Anleger die Bank, werden die Daten über die gezahlten Vorabpauschalen (die sogenannten “Anschaffungsdaten” und “akkumulierten Vorabpauschalen”) elektronisch an die neue Bank übertragen (TaxBox-Verfahren).

- Risiko: Bei Überträgen ins Ausland oder von ausländischen Banken gehen diese Daten oft verloren.

- Rat: Unbedingt alle Jahressteuerbescheinigungen und Kaufabrechnungen archivieren, um im Zweifelsfall gegenüber dem Finanzamt die bereits gezahlten Steuern nachweisen zu können.

10. Sonderfall: Ausländische Broker (Die Steuerfalle)

Für Anleger, die Depots bei Brokern ohne deutsche Banklizenz führen (z. B. Interactive Brokers, eToro, Degiro in bestimmten Konstellationen, Revolut), gilt höchste Vorsicht.

- Keine automatische Abfuhr: Diese Broker führen die deutsche Vorabpauschale nicht ab.

- Pflicht zur Erklärung: Der Anleger muss die Vorabpauschale selbst berechnen (was extrem komplex ist, da die Daten oft fehlen) und in der Anlage KAP-INV der Einkommensteuererklärung angeben.

- Konsequenz: Vergisst der Anleger dies, begeht er faktisch Steuerhinterziehung (wenn auch oft unabsichtlich). Zudem droht beim späteren Verkauf eine Doppelbesteuerung, wenn das Finanzamt nicht nachvollziehen kann, dass Vorabpauschalen erklärt wurden.

- Empfehlung: Für steuerliche Laien in Deutschland sind ausländische Broker aufgrund der Komplexität der Vorabpauschale-Berechnung und -Dokumentation nicht empfehlenswert.13

11. Fazit und Checkliste für den Anleger

Die Vorabpauschale ist ein komplexes, aber logisch durchdachtes Instrument zur Sicherstellung der Steuergerechtigkeit. Sie beendet ungerechtfertigte Vorteile, erfordert aber vom Anleger ein aktives Liquiditätsmanagement.

Checkliste für den Jahreswechsel:

- Liquidität prüfen: Habe ich ca. 0,5 % bis 1 % meines Depotwertes in Cash auf dem Verrechnungskonto (für thesaurierende Fonds)?

- Freistellungsauftrag optimieren: Ist der Pauschbetrag (1.000 €) dort eingerichtet, wo die Vorabpauschale anfällt?

- Verlusttöpfe checken: Kann ich Verluste realisieren, um die Steuerlast zu senken?

- Dokumentation: Steuerbescheinigungen digital und physisch sichern.

Mit diesem Wissen wandelt sich die Vorabpauschale von einem unheimlichen bürokratischen Monster zu einer kalkulierbaren Größe in der persönlichen Finanzplanung.

Disclaimer (Rechtlicher Hinweis nach deutschem Recht)

Dieses Dossier dient ausschließlich allgemeinen Informations- und Bildungszwecken. Es stellt keine Anlageberatung im Sinne des Wertpapierhandelsgesetzes (WpHG) und keine Steuerberatung im Sinne des Steuerberatungsgesetzes (StBerG) dar.

Die Inhalte wurden mit größter Sorgfalt auf Basis der zum Zeitpunkt der Erstellung (Januar 2026) geltenden Rechtslage, insbesondere des Investmentsteuergesetzes (InvStG) und der BMF-Schreiben, erstellt. Dennoch übernehmen der Verfasser und die Plattform keine Gewähr für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen. Steuergesetze sind komplex, unterliegen stetigen Änderungen und können je nach individueller Situation des Steuerpflichtigen unterschiedlich ausgelegt werden.

Risikohinweis: Die Anlage in Finanzinstrumente wie ETFs und Fonds ist mit Risiken verbunden, die bis zum Totalverlust des eingesetzten Kapitals führen können. Vergangene Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Performance. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Es wird ausdrücklich empfohlen, vor Investitionsentscheidungen oder steuerlichen Deklarationen den Rat eines qualifizierten Steuerberaters, Rechtsanwalts oder Anlageberaters einzuholen. Handlungen, die auf Basis dieses Dossiers vorgenommen werden, erfolgen auf eigenes Risiko.14

Referenzen

- Tax implications for German investors: Vorabpauschale – Help Center – bunq, Zugriff am Januar 27, 2026, https://help.bunq.com/articles/vorabpauschale

- Vorabpauschale bei ETFs – So funktioniert’s – justETF, Zugriff am Januar 27, 2026, https://www.justetf.com/de/news/etf/etf-und-steuern-das-neue-investmentsteuergesetz-ab-2018.html

- Vorabpauschale auf ETF: Erklärung, Berechnung & Höhe – Steuertipps, Zugriff am Januar 27, 2026, https://www.steuertipps.de/altersvorsorge-rente-finanzen/geldanlage-was-ist-die-vorabpauschale

- Investmentsteuergesetz (InvStG) § 18 Vorabpauschale – Gesetze im Internet, Zugriff am Januar 27, 2026, https://www.gesetze-im-internet.de/invstg_2018/__18.html

- Was ist die Vorabpauschale? – DKB AG, Zugriff am Januar 27, 2026, https://www.dkb.de/fragen-antworten/was-ist-die-vorabpauschale

- Basiszins zur Berechnung der Vorabpauschale gemäß § 18 Absatz 4 InvStG – Bundesfinanzministerium, Zugriff am Januar 27, 2026, https://www.bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Investmentsteuer/2025-01-10-basiszins-vorabpauschale-zum-2-1-2025.pdf?__blob=publicationFile&v=7

- Vorabpauschale einfach erklärt: Fälligkeit, Berechnung & Beispiele – Finanztip, Zugriff am Januar 27, 2026, https://www.finanztip.de/indexfonds-etf/etf-steuern/was-ist-die-vorabpauschale/

- Vorabpauschale bei thesaurierenden Fonds: Das gilt 2024 und 2025 – Lohnsteuer kompakt, Zugriff am Januar 27, 2026, https://www.lohnsteuer-kompakt.de/steuerwissen/vorabpauschale-bei-thesaurierenden-fonds-das-gilt-2024-und-2025/

- Basiszinssatz 2025 für Vorabpauschale 2026 – steuerberatung-muenchow.de, Zugriff am Januar 27, 2026, https://www.steuerberatung-muenchow.de/de/info_center/steuernews_f%C3%BCr_mandanten/m%C3%A4rz_2025/vorabpauschale_fuer_investmentfonds_2026/

- Erträge aus Investmentfonds | Ihre Finanzämter des Landes Nordrhein-Westfalen, Zugriff am Januar 27, 2026, https://www.finanzamt.nrw.de/steuerinfos/privatpersonen/einkuenfte-aus-kapitalvermoegen/ertraege-aus-investmentfonds

- Die Vorabpauschale verstehen – und mit einem Freistellungsauftrag gut vorbereitet sein, Zugriff am Januar 27, 2026, https://bankenverband.de/verbraucher/die-vorabpauschale-verstehen-und-mit-einem-freistellungsauftrag-gut-vorbereitet-sein

- UnionDepot: Steuern und Freistellung | Union Investment, Zugriff am Januar 27, 2026, https://www.union-investment.de/fonds_depot/uniondepot/steuern-freistellung

- Vorabpauschale verstehen – so werden Fonds besteuert – Aktuell Lohnsteuerhilfeverein e.V, Zugriff am Januar 27, 2026, https://www.aktuell-verein.de/vorabpauschale-verstehen-so-werden-fonds-besteuert/

- Disclaimer – SIX Exchange Regulation, Zugriff am Januar 27, 2026, https://www.ser-ag.com/de/legal/disclaimer.html

- Disclaimer Soweit wir Ihnen Börseninformationen liefern, stellen diese keine Anlageberatung dar. Die hier enthaltenen Aussagen – Sparkasse Arnstadt-Ilmenau, Zugriff am Januar 27, 2026, https://www.spk-arnstadt-ilmenau.de/content/dam/myif/spk-arnstadt-ilmenau/work/dokumente/pdf/allgemein/disclaimer.pdf?n=true

- Disclaimer: Die NORD/LB, Zugriff am Januar 27, 2026, https://www.nordlb.de/rechtliche-hinweise/disclaimer

- § 80 WpHG – Einzelnorm – Gesetze im Internet, Zugriff am Januar 27, 2026, https://www.gesetze-im-internet.de/wphg/__80.html

- ISS FWW Disclaimer, Zugriff am Januar 27, 2026, https://www.issgovernance.com/iss-fww-disclaimer/

KI-gestützt. Menschlich veredelt.

Martin Käßler ist ein erfahrener Tech-Experte im Bereich AI, Technologie, Energie & Space mit über 15 Jahren Branchenerfahrung. Seine Artikel verbinden fundiertes Fachwissen mit modernster KI-gestützter Recherche- und Produktion. Jeder Beitrag wird von ihm persönlich kuratiert, faktengeprüft und redaktionell verfeinert, um höchste inhaltliche Qualität und maximalen Mehrwert zu garantieren.

Auch bei sorgfältigster Prüfung sehen vier Augen mehr als zwei. Wenn Ihnen ein Patzer aufgefallen ist, der uns entgangen ist, lassen Sie es uns bitte wissen: Unser Postfach ist martinkaessler, gefolgt von einem @ und dem Namen einer bekannten Suchmaschine (also googlemail) mit der Endung .com. Oder besuchen Sie Ihn gerne einfach & direkt auf LinkedIn.